Разочаровал ли ФРС фондовые рынки? Думаю, что нет.

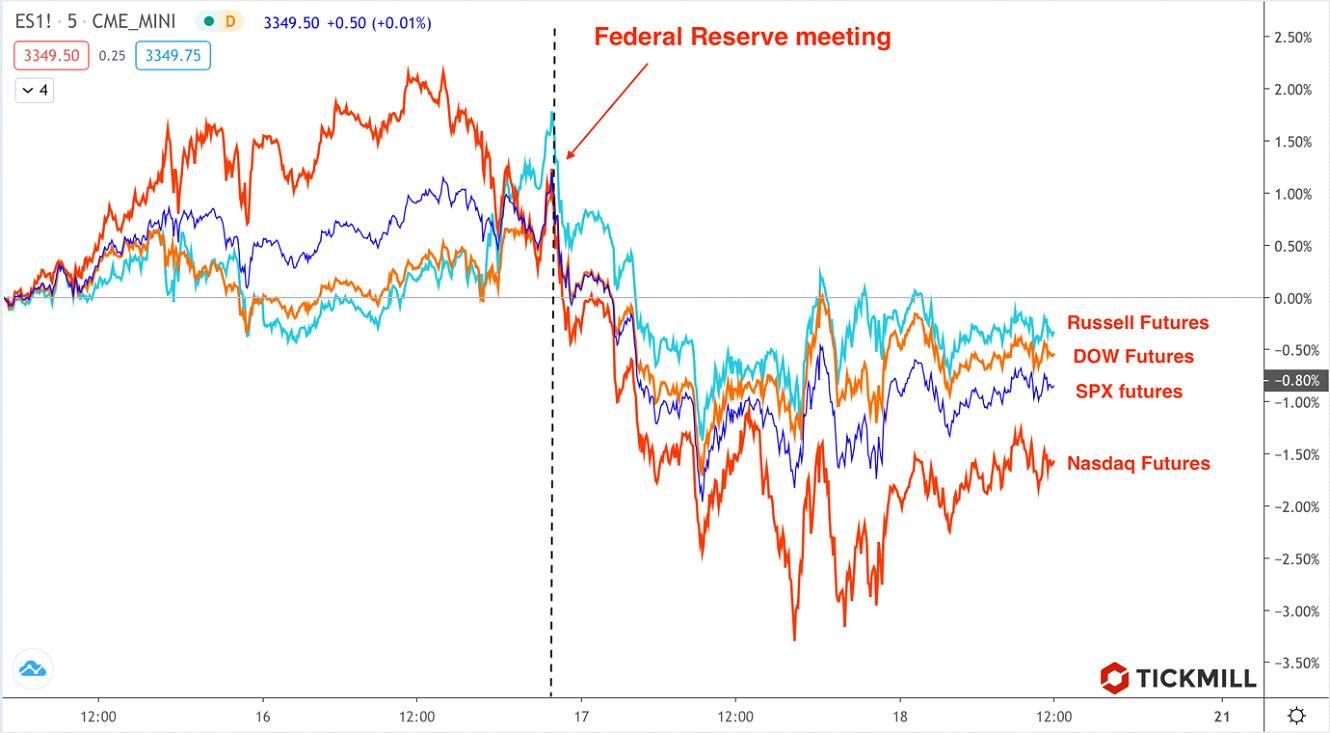

Фьючерсы на фондовые индексы в США пребывают в нерешительности, так как перспективы на фронтах экономических данных и монетарной политики заметно померкли. На заседании ФРС прозрачно намекнули, что нулевую ставку хоть и планируют держать около нуля до конца 2023, банковский сектор насыщен ликвидностью, спреды на кредитных рынках в порядке и нового смягчения ДКП не предвидится. По сути, «высокая планка» для нового смягчения и расстроила рынки. Активней других после заседания ЦБ снижался NASDAQ:

Однако разочарование, что ФРС не решился на большее, на мой взгляд, будет краткосрочным. В долгосрочной перспективе, апдейт от ФРС («нулевые ставки теперь и в 2023») должен способствовать развитию тенденции, которая была до заседания - повышение привлекательности акций относительно бондов (рисковых относительно защитных). Ведь ждать доходность по бондам теперь придется еще дольше.

Из важной экономической статистики.

Розничные продажи за август - стали небольшой инъекций суровой реальности. Актуальные показатели не достали до прогноза, пересчитали и понизили розничные продажи и за предыдущий месяц (июль) - один из месяцев «расцвета» экономики после локдауна. Напомню розничные продажи составляют примерно половину потребительских расходов в США, а это значит, что розничные продажи хороший прокси экономического роста, поэтому рынок к ним должен быть восприимчив.

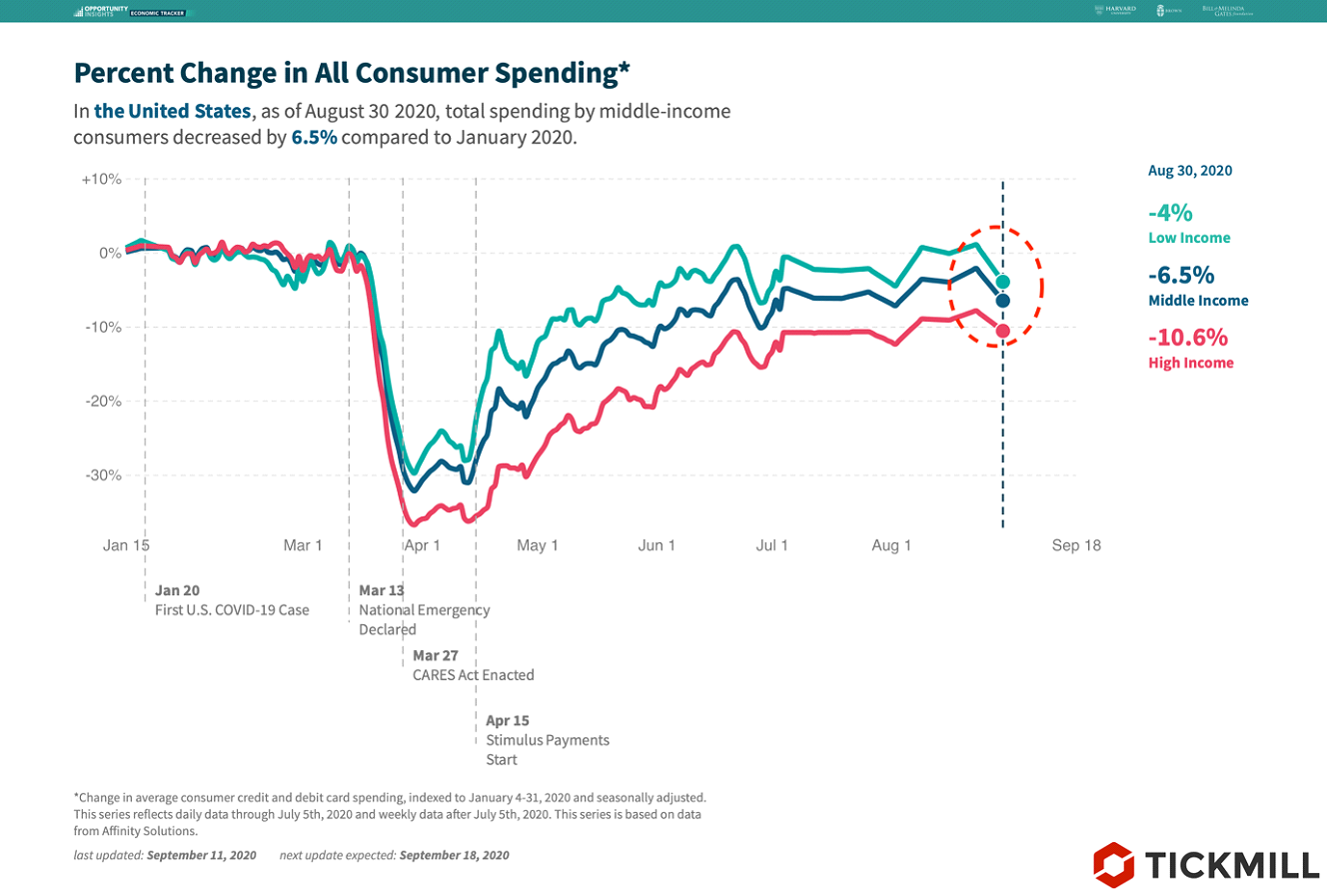

Общие потребительские расходы перешли в снижение на последней неделе августа и остаются в среднем на 6.5% ниже января 2020:

Найти оптимизм расти становится сложнее.

Первичные заявки на пособия по безработице незначительно хуже прогноза, продолжительные заявки оказались лучше ожиданий. Повторные оценки за предшествующую неделю часто отклоняются от первоначальных, поэтому мы смотрим на среднее значение за 4 недели, а оно двигается в положительном направлении (с 973К до 912К).

Кейс в пользу промежуточной консолидации рынков, который я озвучивал на прошлой неделе, на мой взгляд, укрепляется. Рассматривая SPX, вероятен прорыв ниже на некотором росте фоновой неопределенности, который подкрепляется явной технической фигурой - восходящим треугольником:

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.