Производственный сектор в США продолжает терять рабочие места

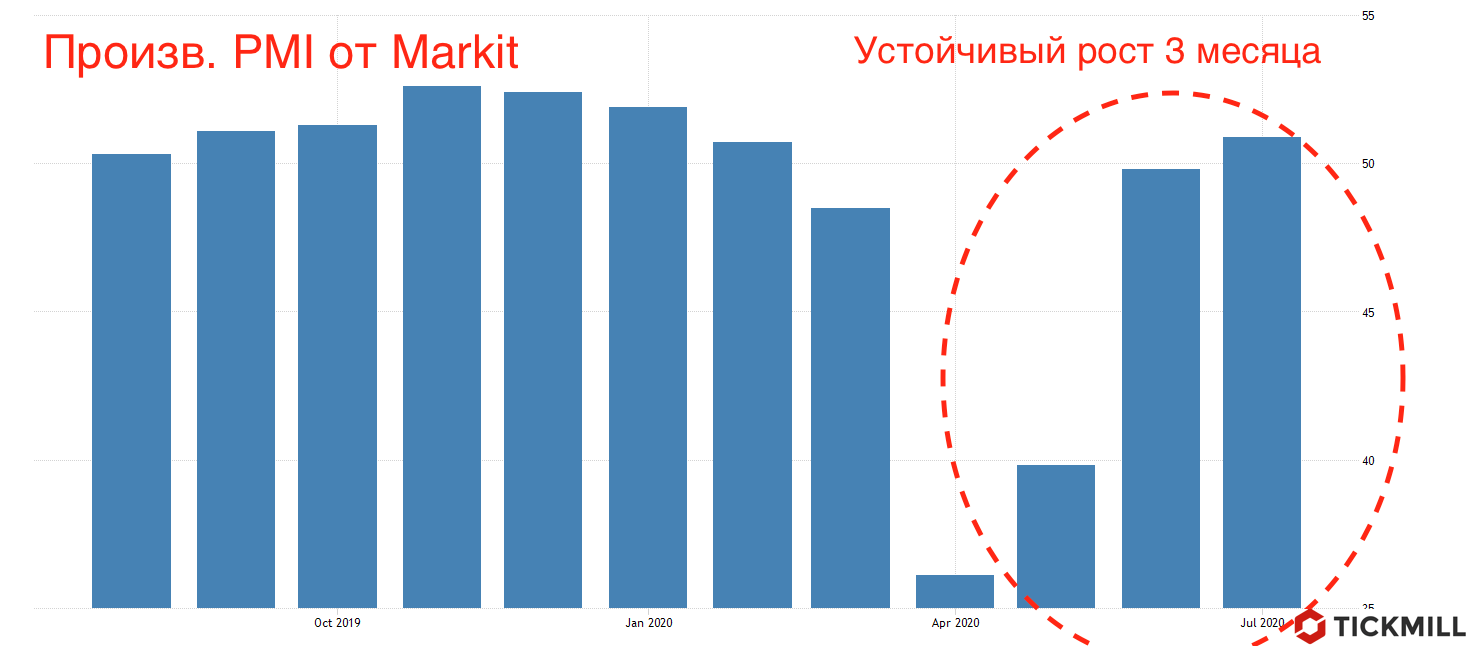

Показания Markit и ISM по производственной активности в Соединенных Штатах зафиксировали положительное изменение в июле: индекс от ISM вырос с 52.6 до 54.2 пунктов, индекс рассчитанный Markit покинул зону депрессии и составил 50.9 пунктов. Значения индекса выше 50 говорит о том, что большая часть опрошенных зафиксировала позитивное изменение по сравнению с прошлым периодом и наоборот.

Анализируя компоненты можно отметить, что улучшилась ситуация с новыми заказами (резкий рост субиндекса с 56.4 до 61.5 пунктов), выросли отпускные цены (субиндекс вырос с 51.3 до 53.2), однако спрос на рабочую силу ослаб. Соответствующий компонент вырос с 42.1 до 44.3 пунктов (прогноз 48.3 пунктов), т.е. сектор продолжил терять рабочие места в июле, хоть и чуть меньшим темпом. Это укрепляет гипотезу того, что изменение занятости в США разочарует рынок в июле.

PMI сообщают лишь о пропорциях фирм которые доложили об ухудшении или улучшении ситуации. Разумно полагать что из-за снятия локдаунов большая часть будет сообщать об улучшении по сравнению с предыдущим периодом (когда действовал локдаун). Индексы были не особо информативны в мае и в июне, однако в данных за июль я выделил компонент занятости как ключевой для ожиданий, так как в среду намечен релиз отчета ADP, а в пятницу - отчет департамента труда по безработице в июле (NFP). Кстати, для тех, кто сможет предсказать курс EURUSD на время выхода отчета, у нас предусмотрен крупный приз.

Что касается других индикаторов, предваряющих релиз NFP, в среду и в четверг следует сосредоточиться на субиндексе занятости PMI в непроизводственном секторе (где занято 80% работников в США) и длительных заявках на пособия по безработице. Слабые данные могут укрепить сомнения в сильном отчете по рынку труда в пятницу, что не исключает риск-офф движение.

Глава ФРБ Чикаго Эванс заявил в выступлении в понедельник, что так как правительственная программа поддержки потребительских доходов подходит к концу, “назревает проблема спроса». Об этом я писал последние две недели, и действительно, в риторике чиновников американского ЦБ постепенно начали проступать предупреждения об этом. Очевидно, что ФРС пытается приготовить рыночные ожидания к тому, что сокращение социальных трансфертов приведет к потребительскому шоку.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.