Несколько замечаний к вчерашнему выступлению Пауэлла…

Ну что ж, вчера американский ЦБ, в лице его главы Джереми Пауэлла, формально подтвердил, что корректирует цель монетарной политики. Если раньше ФРС таргетировал конкретный уровень инфляции, то теперь будет таргетировать среднюю инфляцию.

Решение было широко ожидаемым, однако хотелось бы сделать несколько замечаний по поводу того, зачем это было нужно и как сдвигаются ожидания по циклу повышения ставок.

Согласно отчету ФРС под названием «Ревью монетарной политики», решение обосновано тем, что американская экономика вступает в «новую нормальность», которая характеризуется следующими наблюдениями:

- Продолжает снижаться производительность (выпуск на работника), а население стареет.

- Снижается гипотетическая нейтральная процентная ставка (при которой ВВП и инфляция растут «ровным» темпом), т.е. фаза нормализации политики укорачивается.

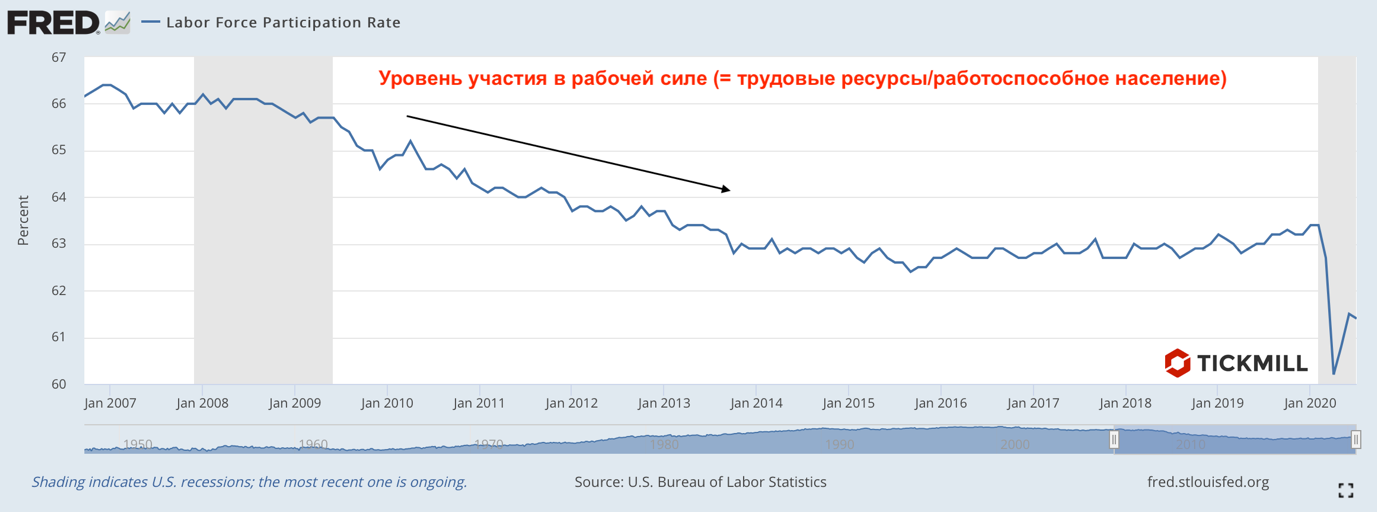

- Повышение трудовых ресурсов (т.е. уровня участия в рабочей силе) становится одной из приоритетных задач. Кстати, прошлая декада монетарного стимулирования смогла раздуть много номинальных показателей и приподнять некоторые реальные показатели, но именно LFPR, загадочным образом, остался на низком уровне, а с пандемией рухнул еще ниже:

Очевидно, что пусть безработица хоть 0%, если LFPR будет 30%, никакого перегрева не будет, ведь всего 30% работоспособного населения будут получать зарплату и затем направлять ее в потреб. инфляцию. Никакой нормальной инфляции при этом ожидать нельзя, нужно повышать LFPR.

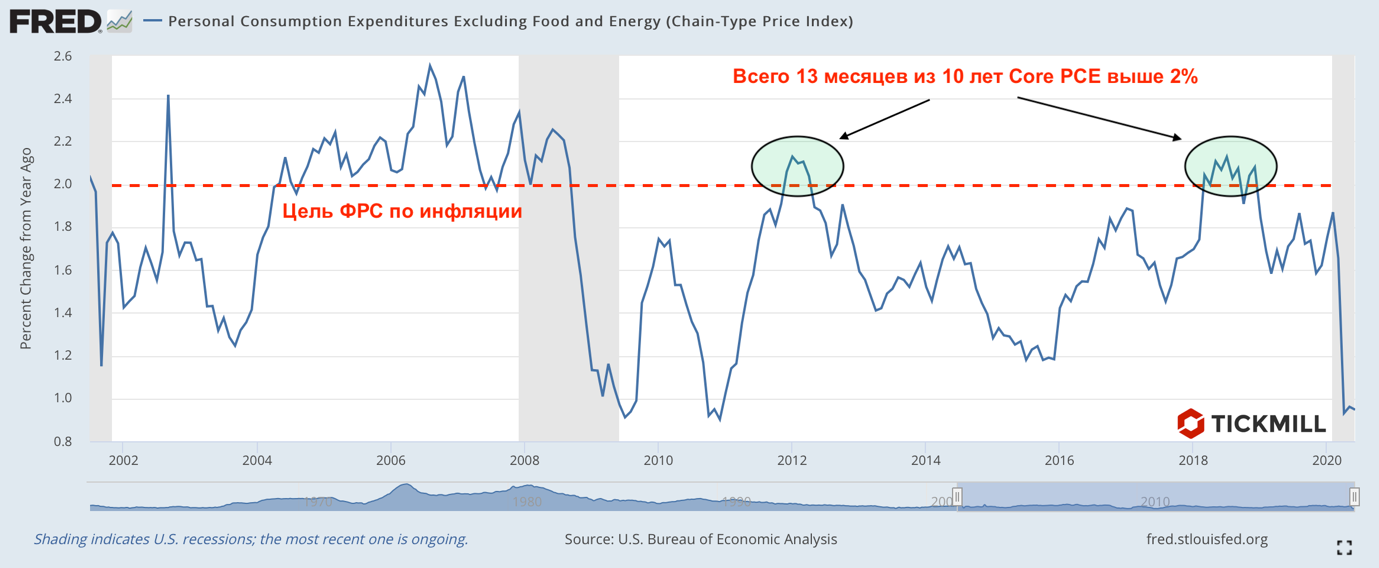

- Связанная с пунктом 3 проблема, что безработицу нужно опустить ниже, чтобы сгенерировать достаточную инфляцию. Если раньше 4% безработицы — это уже перегрев и нужно переходить к нормализации политики, то сейчас, как видим, это едва может стимулировать достижение 2% инфляции.

Теперь по поводу самого выступления Пауэлла.

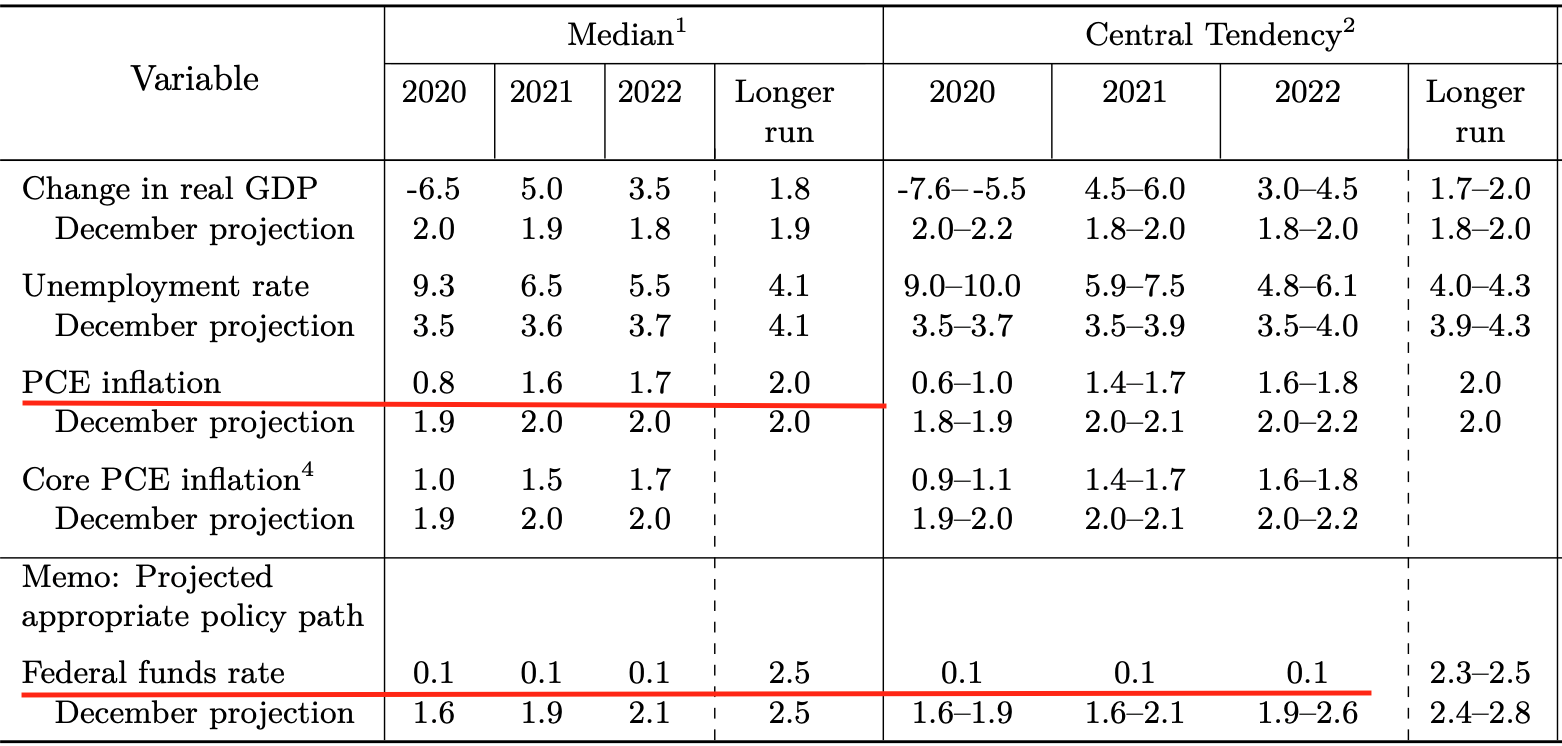

Первое, что «режет слух» - чрезвычайно мутные дефиниции. «Умеренное» повышение сверх 2%, «период» в течение которого инфляция будет в среднем 2%... Что значит в количественном выражении «умеренное»? Когда этот самый «период» начнется, когда он должен заканчиваться - все это осталось невыясненным и вряд ли будет (подробнее в моей статье «почему ФРС должна систематически водить за нос экономических агентов чтобы политика имела стимулирующий эффект»). По словам самого Пауэлла, нет никакой «математической формулы», все будет очень гибко (т.е. по усмотрению ФРС). Т.е. новая концепция - прогресс именно в направлении удобства для самого ЦБ. Ничего конкретного кроме, того, что в перспективе 6+ лет ставки будут на нуле пока мы не получили. Почему 6+? Во-первых, уже сейчас известно, что до 2023 года включительно, все чиновники ЦБ ожидают ставки на нулевом уровне, а Core PCE ниже 2%:

Во-вторых, если вспомнить, сколько времени инфляция была выше 2% в прошлое десятилетие после мощного стимулирования…

Если прошлая декада в целом повторится, то чтобы усреднение приводило к желаемым 2%, предполагаемый «период», как мы видим, должен быть ну очень широким.

Отсюда и реакция преимущественно в дальнем конце кривой доходности - доходность длинных бондов выросла сильнее, так как риск повышенной инфляции в более отдаленной перспективе вырос. На более ближних участках кривой доходности новостей из выступления меньше, поэтому реакция была не такая сильная.

Основной вывод из выступления Пауэлла - ставки будут оставаться на низком уровне более длительное время. Это ключевой ингредиент для дальнейшего, устойчивого снижения реальной доходности в США - мощного фактора обесценения доллара и роста котировок золота, который уже показал свой потенциал в этом году.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.